PKV: Kosten abrechnen oder Beiträge rückerstatten? Eine Entscheidungshilfe.

Abstract

Jedes Jahr die gleiche Frage: Soll ich die Behandlungskosten an die private Krankenversicherung (PKV) abrechnen oder die Beitragsrückerstattung wählen? Laut meiner PKV ist die Rückerstattung „fast immer vorteilhafter”. Doch ihre Darstellung ist irreführend: Wichtige Details fehlen, und gestaffelte Rückerstattungen werden unvollständig berücksichtigt. Eine Entscheidungshilfe sucht man vergebens – also entwickeln wir eine eigene, mithilfe des Kapitalwerts.

Der Kapitalwert beziffert den heutigen Wert zukünftiger Zahlungen. Damit können wir langfristige Investitionen beurteilen und Inflation, Steuern oder Abschreibungen einpreisen. Die Grundlagen habe ich hier beschrieben.

„Kosten” meint hier Behandlungskosten, die ich an die PKV abrechnen kann. Alternativ kann ich bereits gezahlte Monatsbeiträge in Form einer „Rückerstattung” zurückfordern.

Inhalt

Gestaffelte Rückerstattungen

Viele PKV-Tarife bieten gestaffelte Rückerstattungen, um kostenbewusstes Verhalten zu fördern (kurz erklärt bei Finanztip: https://www.finanztip.de/pkv/pkv-rueckerstattung/).

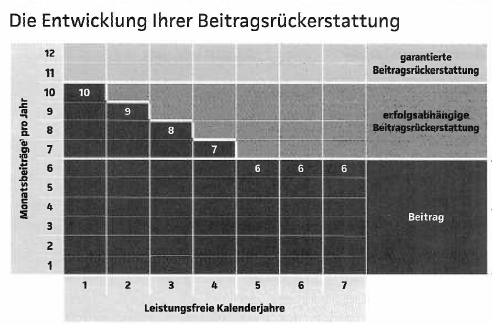

Meine PKV staffelt die Rückerstattung in Monatsbeiträgen:

Reiche ich keine Kosten ein und bleibt mein Vertrag bestehen, erhalte ich nächstes Jahr garantiert zwei Monatsbeiträge zurück. Ab dem zweiten Jahr kommt eine „erfolgsabhängige” Erstattung hinzu – basierend auf dem Geschäftsjahr der PKV, nicht meinem. Diese steigt jährlich bis zu maximal vier Monatsbeiträgen. Nach fünf Jahren wären also sechs beitragsfreie Monate möglich. Reiche ich jedoch Kosten ein, fällt die Rückerstattung auf „Null” zurück.

Ohne zu rechnen ist klar: Es laufen nur Ausgaben an – ob für Beiträge oder Behandlungskosten. Das ökonomische Optimum liegt bei minimalen Behandlungskosten und minimalen Beiträgen. Die analytische Frage lautet somit: Ab welchem Betrag sollte ich Kosten abrechnen und auf Rückerstattungen verzichten?

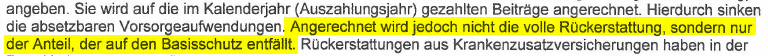

Aber Achtung: Als „Monatsbeitrag” nahm ich zunächst den Betrag an, den die PKV monatlich von meinem Konto abbucht. Falsch – die PKV meint den Basisschutz:

In meinem Fall zahle ich aktuell 483,09 EUR monatlich, wovon 297,52 EUR auf den

Basisschutz entfallen. Das Wort „Basisschutz” taucht im Schreiben nur einmal auf – eine

irreführende Darstellung, die ohne direkt zu lügen, falsche Schlüsse nahelegt.

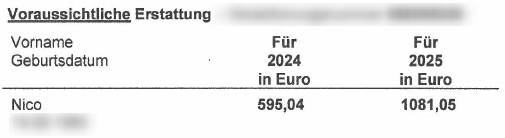

Auch die jährliche Übersicht der Rückerstattungen greift zu kurz, da sie nur die Rückerstattung für

die kommenden zwei Jahre aufzeigt:

Zuletzt dann noch dieses Kauderwelsch:

Hä? Natürlich spart die Rückerstattung Beiträge ein. Doch das ist nicht die Frage. Ab welchem Betrag sollte ich Kosten abrechnen? Darum geht’s! Wir beantworten das so:

- Annahmen aufstellen

- Kapitalwert bei aufgegebener Rückerstattung berechnen

- Entscheiden

Annahmen

Für die Berechnung gelten folgende Annahmen:

| Kategorie | Annahme |

|---|---|

| Beiträge und Rückerstattung |

- monatlicher Beitrag 2024: 483,09 EUR (davon 297,52 EUR

Basissicherung) - es sind bereits 3 leistungsfreie Jahre angelaufen, also 4x Basisabsicherung an Rückerstattung |

| Vernachlässigte Faktoren |

- Keine Beitragserhöhungen in den Folgejahren (aufgrund der Abzinsung hätte dies sowieso geringe Auswirkung) - Behandlungskosten haben steuerlich keine Auswirkung, da keine außergewöhnliche Belastung (§33 EStG) - Beiträge und Rückerstattungen haben steuerlich keine Auswirkung, da der Höchstbetrag für Vorsorgeaufwendungen ausgeschöpft ist (§10 (4) EStG) |

| Referenzzins | 7,5 % p. a., basierend auf der langfristigen, realen Rendite eines breit diversifizierten Weltportfolios[1] (Details: hier) |

Kapitalwert der aufgegebenen Rückerstattung

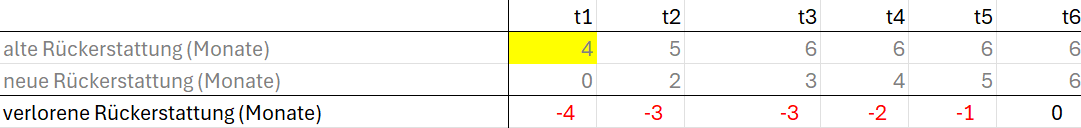

Wie hoch ist der Wert der aufgegebenen Beitragsrückerstattung? Am Beispiel: Bei aktuell 3 leistungsfreien Jahren = 4 Monate Beitragsrückerstattungen, würde ich im nächsten Jahr keine Erstattung erhalten und auf 4 Monate verzichten. Danach baue ich wieder die gestaffelte Beitragsrückerstattung auf. Im Jahr t2 würde ich 2 Monate zurückerhalten, und auf 5–2 = 3 Monate verzichten, usw.:

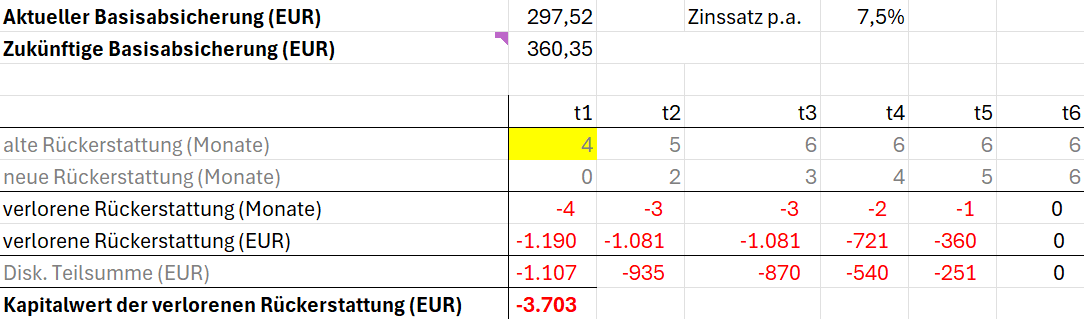

Die verlorenen Monate an Rückerstattung multiplizieren wir nun mit der Basisabsicherung für dieses Jahr bzw. die kommenden Jahre und berechnen den Kapitalwert:

Entscheiden & Entscheidungshilfe

Mit dem Kapitalwert der verlorenen Rückerstattung können wir entscheiden.

Konkret: Ich zahlte 905 EUR an Behandlungskosten. Meine PKV begleicht je nach Vorgang etwa 70 % bis 90 % der Kosten – hier 635 EUR bis 815 EUR. Die Differenz ist der „Selbstbehalt”. Beides ist deutlich kleiner als der Kapitalwert der verlorenen Beitragsrückerstattung. Entscheidung: Ich rechne nicht ab.

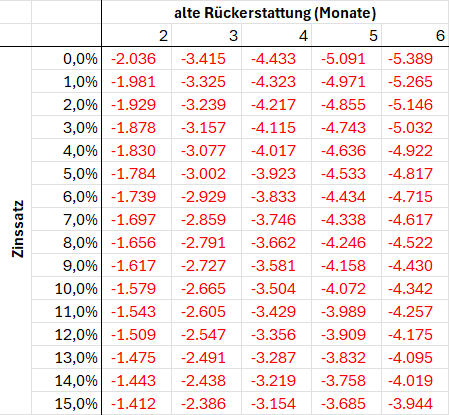

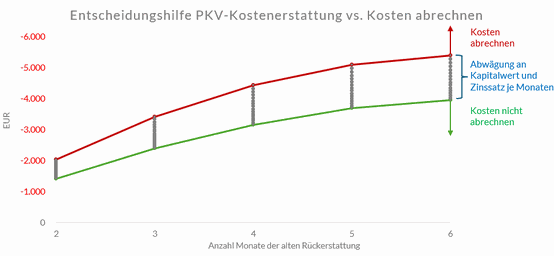

Mittels Datentabelle können wir uns eine Entscheidungshilfe erzeugen (als Tabelle und Grafik):

Damit ist es klar:

- unter der grünen Kurve: Kosten nicht abrechnen, Beitragsrückerstattung wählen

- über der roten Kurve: Kosten abrechnen, Beitragsrückerstattung nicht wählen

- dazwischen: schlage in der Tabelle den Kapitalwert nach Monaten und Zinssatz nach (z. B. 7,0 % p. a., 4 Monate) und entscheide

Klar ist auch: Eine Erstattung ist keineswegs „fast immer vorteilhafter”, wie die PKV behauptet. Die vorherige Grafik gibt uns eine deutlich bessere Entscheidungshilfe.

Fazit

Kosten abrechnen oder Beiträge rückerstatten lassen? Mit den intransparenten Informationen meiner PKV fällt es mir schwer das zu entscheiden. Mittels Kapitalwert und einer einfachen Darstellung haben wir selbst eine klare Entscheidungshilfe ermittelt.

Im Anhang finden Sie das Excel-Beispiel. Passen Sie es gerne an Ihre eigene Situation an und lassen Sie mich wissen, ob es Ihnen bei Ihrer Entscheidung geholfen hat.

Haftungsausschluss: Keine Versicherungs-, Finanz-, Anlage- und/oder Steuerberatung!

Anhang – Excel-Download

Excel-Tabelle zur Berechnung des Kapitalwerts der verlorenen PKV-Rückerstattung

Endnoten

- ↑ Jordà, Ò., Knoll, K., Kuvshinov, D., Schularick, M. Taylor, A.M. (2017). “The Rate of Return on Everything, 1870–2015” Federal Reserve Bank of San Francisco Working Paper 2017-25. https://doi.org/10.24148/wp2017-25

Titelbild: generiert mit DALL-E von OpenAI